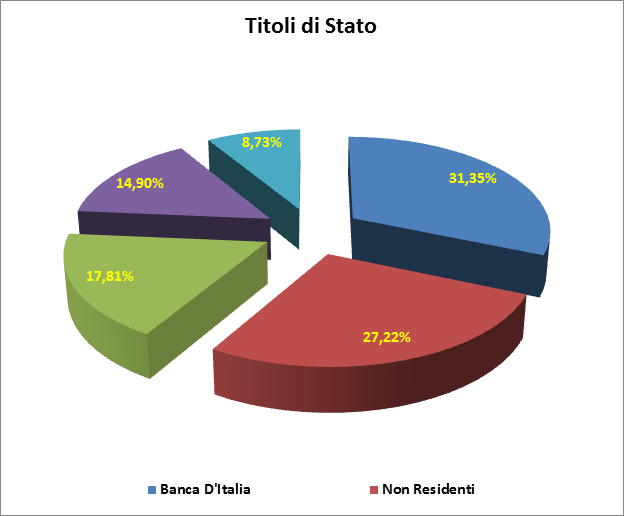

Il recente caso di Eurovita, dopo il salvataggio autunnale del fondo pensione inglese, ha sollevato dubbi sulla sostenibilità degli intermediari italianai alla luce di quanto accaduto in America con SVB. Nel caso italiano si è trattato di 15,5 mld di masse gestite con perdite latenti, dovute al rialzo dei tassi, per circa 56 mld di euro: il 31 marzo scade la gestione provvisoria e quindi sarà consentito il riscatto per i rimanenti 353 mila assicurati (erano 470 mila nel 2018). SVB è il nome di una banca come Lehman, Mps (BIT:BMPS), Deutsche Bank (ETR:DBKGn), Credit Suisse…cambiano i nomi ma le magagne da eccesso di moral hazard sono alla base di tutti i dissesti, d’altronde la stessa malattia ha contaminato i banchieri centrali dal 2009. I titoli di stato italiani sono per circa il 50% in mano a Banca D’Italia ed alle banche domestiche, il 27% a non residenti (tra cui però ci sono dentro anche italiani che investono tramite asset manager stranieri), la parte residuale di altri residenti (cittadini e intermediari non bancari).

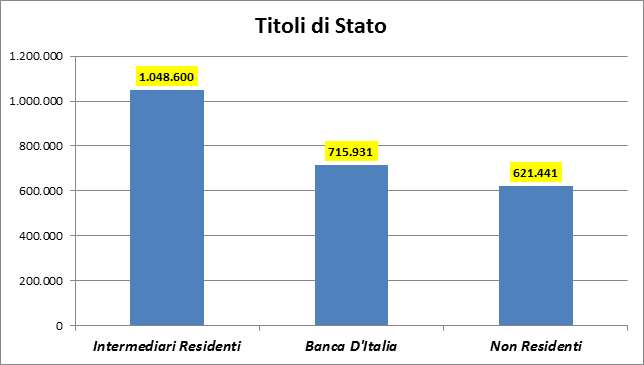

Sezionando ulteriormente i dati abbiamo che 1.050 mld dei titoli italiani sono in capo ad intermediari italiani.

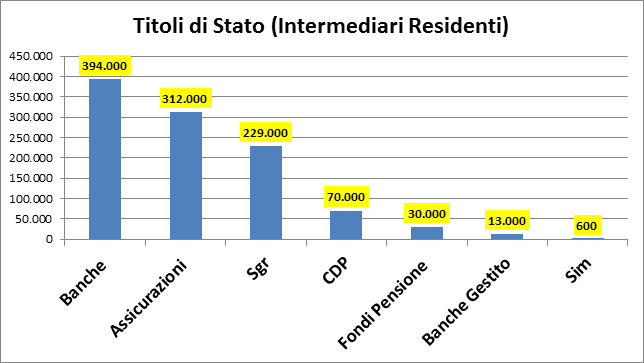

Andando a dividere la categoria degli intermediari, risulta che banche, assicurazioni ed sgr ne detengono 950 mld su 1.050. I dati non sono precisi perché fotografati in date differenti quindi sono spannometrici ma comunque significativi ed indicativi.

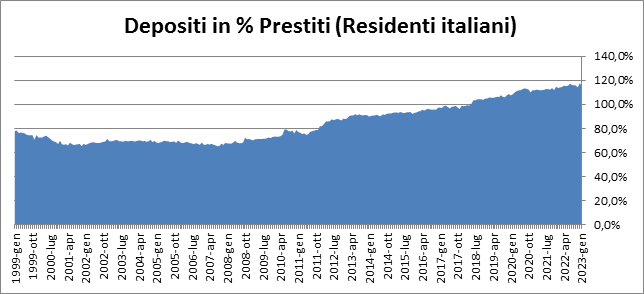

Da dove possono venire i problemi? Per ora non dalle banche, una fuga della liquidità sembra difficile con i depositi che sono ancora superiori ai fidi, per i residenti italiani.

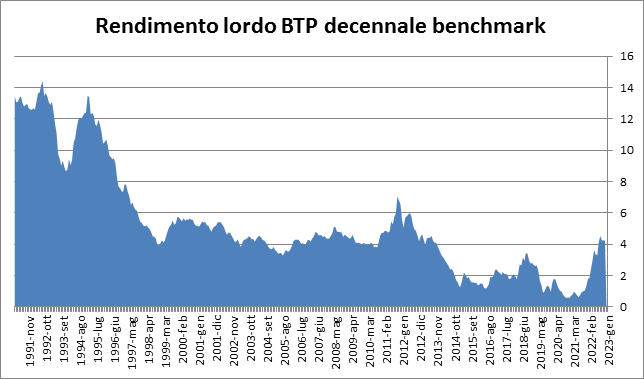

Certo l’aumento dei rendimenti dei titoli di stato e i conti depositi non remunerati incentiveranno a spostare la liquidità dal conto corrente ai btp (anche per paura del bail in con i chiari di luna che girano).

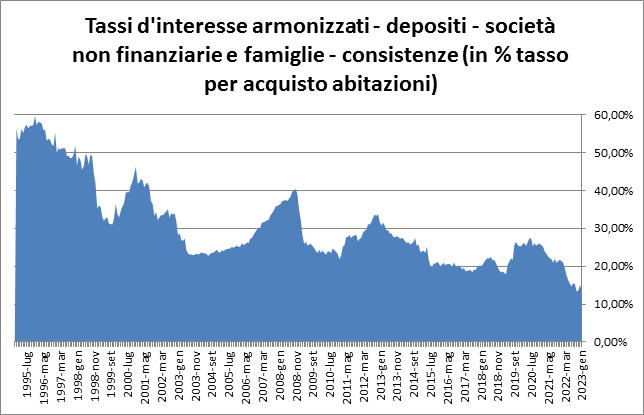

I tassi sui depositi sono arrivati al minimo del 13,67% del tasso relativo ad un affidamento, rispetto a valori superiori del 50% a metà anni ’90.

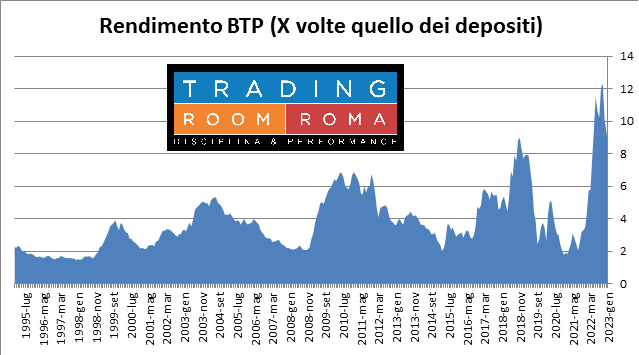

Il rendimento del btp ha raggiunto 12 volte quello del deposito nel 2022, rispetto al doppio di metà anni ’90.

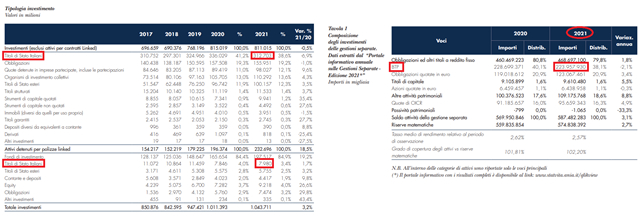

Dove si rischia quindi? Nelle gestione separate delle assicurazioni che hanno 313 mld di titoli (320 considerando le polizze linked) di stato di cui 224 mld di btp, quelli più sensibili in termini di variazione di prezzo in caso di aumento dei tassi di mercato. A quanto ammontano le perdite latenti nei bilanci delle assicurazioni italiane?

Riscattare una assicurazione dai bassi rendimenti per investire in btp potrebbe essere il vero batto d’ali che potrebbe provocare un uragano finanziario oggi ancora sotto traccia ma di cui si vedono i primi disastri (Eurovita). Se l’inflazione non si sgonfierà insieme ai tassi di mercato, magari grazie ad una recessione indotta, allora le ipotesi di Armaggedon sui mercati finanziari potrebbero autorealizzarsi velocemente.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Rischio SVB in Italia per titoli pubblici delle gestioni separate (225 mld di btp)

Pubblicato 15.03.2023, 17:49

Rischio SVB in Italia per titoli pubblici delle gestioni separate (225 mld di btp)

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.