Il settore immobiliare è tra quelli più sensibili ai tassi di interesse. È anche uno degli input più ciclici e cruciali per il ciclo economico. Su queste basi, ci si sarebbe potuto ragionevolmente aspettare che il brusco rialzo dei tassi di interesse negli ultimi due anni avrebbe schiacciato il trend dei prezzi delle case.

Per un po’ è stato questo l’effetto, ma il drastico calo della variazione annua dei prezzi delle case USA sta accelerando di nuovo. La reflazione è moderata finora, almeno in confronto al 2021-2022. Ma è degno di nota che i prezzi delle case sembrino ancora una volta resilienti dopo l’inasprimento della politica monetaria della Federal Reserve più aggressivo da decenni e prima che siano arrivati i tagli dei tassi.

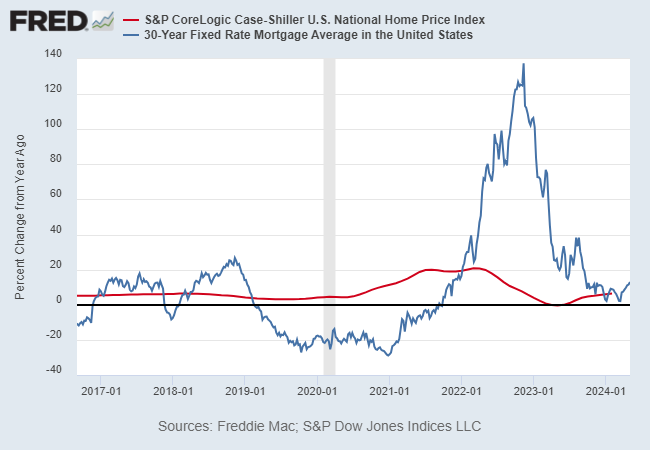

I fatti recenti raccontano la storia. Dopo che la Fed ha iniziato ad alzare i tassi di interesse rapidamente all’inizio del 2022, il tasso dei mutui a 30 anni è salito bruscamente, più che raddoppiando entro fine 2022 rispetto al livello dell’anno prima. Il forte rialzo su base annua dei prezzi delle case all’epoca era stato presto colpito, scendendo da circa un aumento annuo del 20% a fine 2022 fino alla linea piatta nel 2023. Ma, negli ultimi mesi, i prezzi delle case si sono ripresi e stanno salendo di oltre il 6% all’anno, in base all’indice S&P Core-Logic US National Home Price Index.

La ripresa di un trend dei prezzi delle case più solido è sconvolgente per vari motivi. Innanzitutto, arriva prima che la Fed abbia iniziato a tagliare i tassi di interesse. Le aspettative dei mercati per i tagli dei tassi sono state rinviate ancora e quindi qualunque sollievo per il settore immobiliare sotto forma di costi di prestito inferiori sarà rimandato.

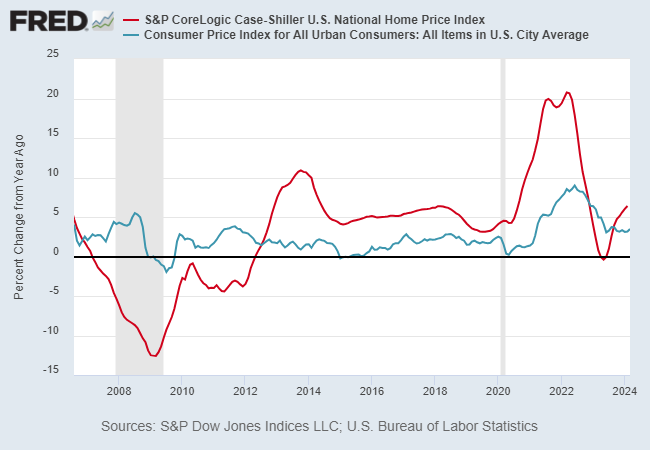

Intanto, la variazione su base annua dei prezzi sta salendo ancora ad un tasso più veloce rispetto all’inflazione al consumo. Ciò implica che il settore immobiliare è di nuovo un fattore che contribuisce al problema dell’inflazione appiccicosa con cui deve fare i conti la Fed quest’anno.

Un’altra implicazione è che, quando la Fed comincerà a tagliare i tassi, il che potrebbe succedere già a settembre secondo i future dei fondi Fed, l’allentamento della politica potrebbe rafforzare ulteriormente la recente ripresa dell’inflazione immobiliare, contribuendo al problema dell’inflazione appiccicosa.

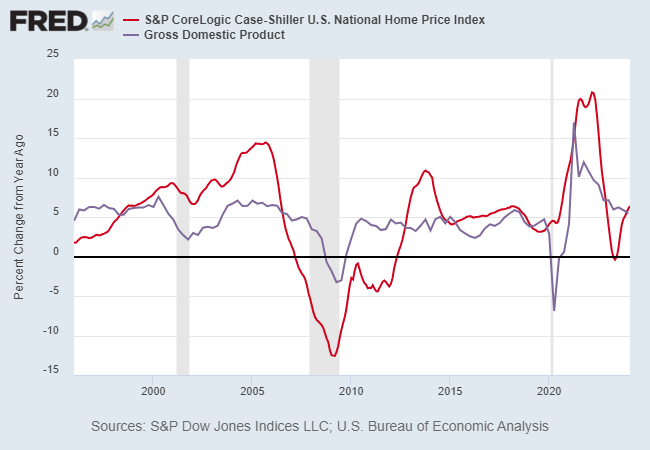

La reflazione dei prezzi delle case è evidente anche perché sta di nuovo salendo più velocemente della crescita economica su base annua, in base al PIL nominale. La crescita USA è salita del 5,4% nel primo trimestre rispetto ad un anno fa, meno del tasso di crescita dei prezzi delle case.

“Il mercato immobiliare si sta dimostrando più resiliente a questa politica inasprita rispetto al passato”, fa notare Neel Kashkari, presidente della Fed di Minneapolis, in un saggio pubblicato martedì (7 maggio).

Di conseguenza, “dovrò vedere varie letture positive sull’inflazione che suggeriscono che il processo di disinflazione è in corso” per essere favorevole ai tagli dei tassi, ha aggiunto in una conferenza.

La sfida per la banca centrale è decidere la politica in un periodo in cui i prezzi delle case restano resilienti mentre la crescita economica sta rallentando. Un motivo, forse quello principale, per cui lo slancio di disinflazione si è fermato è la ripresa dell’inflazione immobiliare.

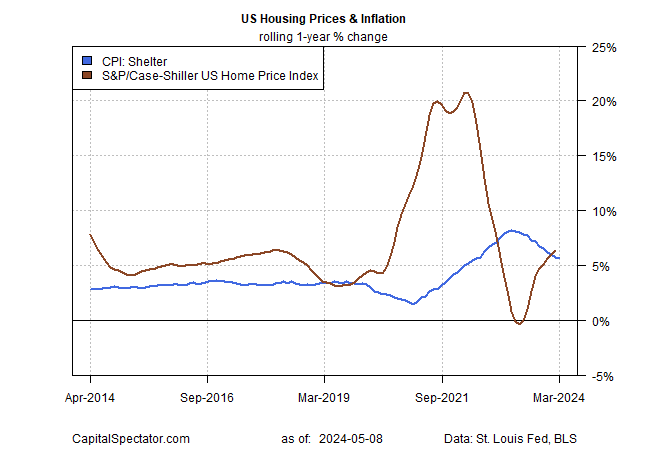

Un possibile avvertimento è che i prezzi delle case stanno salendo di nuovo più velocemente della componente alloggi nell’indice sui prezzi al consumo su base annua.

Il problema viene peggiorato dallo squilibrio tra offerta e domanda di case.

“Le case sono un problema reale negli Stati Uniti, per via dell’enorme carenza di case abbordabili e, in parte, a causa dei tassi di interesse elevati”, ha riferito a Bloomberg News il Segretario al Tesoro USA Janet Yellen. “Detto questo, credo fortemente (penso che sia altamente probabile) che i costi degli alloggi, che stanno facendo salire l’inflazione, scenderanno”.

Per il momento, non ci sono segnali che l’idea di Yellen si stia traducendo in numeri reali.